過去のインフレーションから見た現在のインフレーション

歴史の中で株式市場は比較的に新しいものである。

過去の投資家が株式市場を見る視点は、現在とは大きく異なっていた。

昔の金利は今よりはるかに高かった。

19世紀末から20世紀初頭の場合、企業側は自社の株式に投資してもらうためには債券金利よりも高い配当利回りを提供しなければならなかった。

配当利回りは、投資家が金融市場で考慮する数少ない価値評価指標の1つだった。

債券金利と配当利回りは、株式市場が高評価されているかどうかを判断する投資家にとって非常に単純な指標だった。

株式市場の配当利回りが債券金利を下回ることは、株式市場が高すぎるというシグナルであり、売却するタイミングだった。

1907年と1929年に起きた大きな金融危機の前にもこのシグナルは正しかった。その後、この指標は意味がなくなってしまった。ピーター・バーンスタイン氏は「Against the Gods(翻訳:リスク)」でこのように説明している。

配当金が債券利子より高い場合にのみ投資家が株式を買ったことは驚くべきことではありません。配当金が債権利子に近づくたびに株価が下落したのも当然です。少なくとも1959年まではそうでした。当時、株価は急騰しており、債券価格は下落していました。

それは、債券に対する利息比率が急増し、株価に対する配当利回り率は急落していたという意味です。

債券と株式の格差は大きくなりすぎたため、互いの関係は意味がなくなりました。

株式が債券よりも多くの収益を出した時の規模より、債券が株式よりも多くの収益を出す時の規模がはるかに大きかったです。

現在を過去と区別する主な要因がインフレーションです。1800年から1940年まで、生活費は年平均でたった0.2%ずつ上がり、実際には69回も落ちました。1940年の生活費指数は140年前に比べて、わずか28%上がっただけです。このような状況では、固定された金額で評価された資産を所有するのは楽しいことであり、固定された金額のない資産を所有することは非常に危険でした。

第二次世界大戦とそれに伴う経済的な環境がこの状況を大きく変えた。

1941年から1959年までのインフレは年平均4%だった。

19年間、物価は2倍になった。

このような状況は債券投資家にとってあまりよろしくなかった。

バーンスタインは1945年の10年満期国債の価値1ドルが、1959年には82セントになったことを指摘した。それはインフレが起こる前のことだった。

1959年の82セントでは、1949年に買えたものの半分しか買えなかった。

一方、同じ期間に企業たちが支払った配当金はロケットのように飛び上がった。

1945年から1959年の間、配当金は3倍まで急速に上昇し、下落した年はたった1年しかなく、下落率は2%に過ぎなかった。

そのため、投資家は株式を株価や配当金が予測できなく変動するようなリスク資産として認識しなくなった。

今の配当金のために支払った株価はますます重要ではなくなった。

重要なことは、将来的に発生する配当金が増加する流れだった。

時間が経つにつれて、配当金は債券の利子を超え、それに応じて株式の資本価値も上昇すると予想できる。

株式が提供する「成長」と「インフレに対するヘッジ」に対して、プレミアム支払って保有し、金利が固定されている債券を諦める方が正しくなってきた。

これで投資家は、株式がインフレに対する長期的なリスクヘッジの手段になるが、株価が高まると市場に政権交代を引き起こす可能性があることが分かった。

インフレが市場において比較的に新しいトピックであることを考えると、なぜこんなに難しく、人々を怒らせているのかが理解できる。

我々は、長い間インフレを経験していない。急激な物価上昇の影響について経験がある人はほとんどいない。

過去にも、全般的なインフレーションは低かったものの、なかったわけではない。もっとその周期が定期的だった。

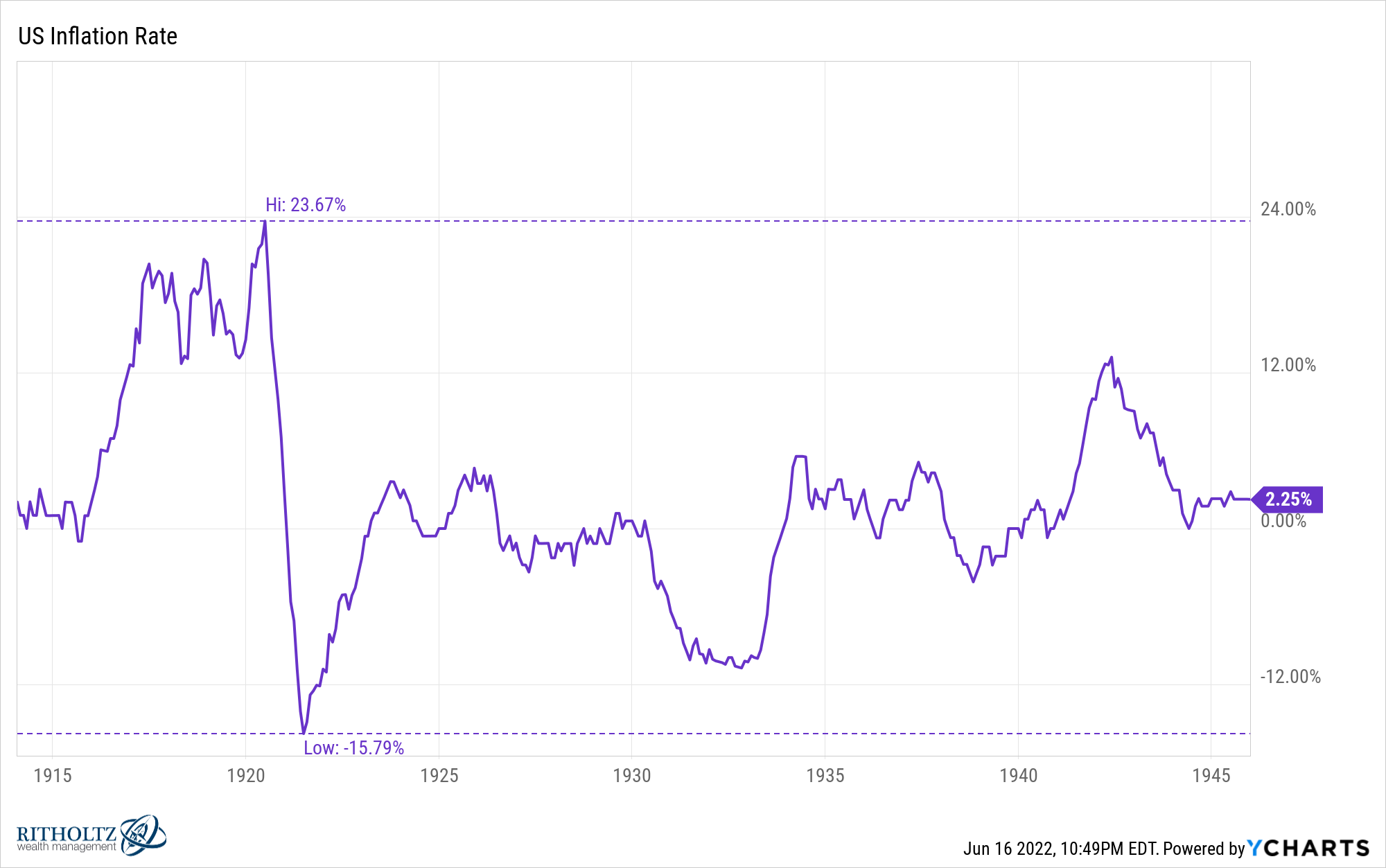

下のグラフは、第一次世界大戦から第二次世界大戦までの米国の年間インフレーションである。

インフレは年平均2%に過ぎなかったが、このうち25%程度の期間中は5%を上回っていた。約7年ごとに1回ずつ10%以上のインフレを経験した。

しかし、デフレも3分の1以上の期間であった。穏やかな期間がほとんどない状態で、もっと多くの経済的な変動性があった。この数字を1982年以来の40年間と比較してみよう。

インフレが10%を超えたことは一度もなかった。全期間の3%でのみデフレが発生したことに対し、5%以上の期間は8%に過ぎなかった。

しかし年平均にすると3%以上だった。

インフレについてはまだ理解できないことが多く、特に物価と消費においては、大きい心理的な要因があるからである。

もし、政府が引き続きお金を費やしたり、エネルギー危機が悪化すると、インフレはしばらく高い水準を維持する可能性がある。

しかし、もしFOMCが金利の引き上げ過ぎて、経済が停滞すれば、深刻なディスインフレーションやデフレもあり得る。

おそらく今後は、過去40年間で経験したことより多い経済的ボラティリティを経験するだろう。多分、新型コロナの大流行から始まったことかもしれない。なぜなら経済的に奇妙なことがあまりにもたくさん起こったからだ。

物価と金融市場、いずれも次なにが起こるかについては、その可能性を広げておいた方が良い。バーンスタインの言葉で締めます。

思いもよらないことが起こる可能性があるという事実は、私の人生観、特に投資に影響を与えてきました。 それは未来に対する私の態度を彩り続け、過去から推論することが正しいかについて、懐疑的になりました。

出典:The Present & the Past of Inflation